portofoliul de credite neperformante continuă să scadă

portofoliul de credite neperformante continuă să scadă

Repere:

- Pe baza rezultatului operaţional de 1.201,5 milioane RON (270,5 milioane EUR), BCR a realizat un profit net de 904,3 milioane RON (203,6 milioane EUR) în primele 9 luni din anul 2015, susţinut de costuri de risc substanţial mai scăzute, ca urmare a calităţii mai bune a portofoliului de credite şi recuperări din credite neperformante după restructurarea extensivă a bilanţului din 2014.

- Eforturile susţinute de a rezolva moştenirea de credite neperformante (NPL) şi de a îmbunătăţi calitatea portofoliului de credite performante sunt vizibile în ambele segmente retail şi corporate. Ponderea NPL a scăzut la 22,2% comparativ cu 26,5% în septembrie 2014, în timp ce rata de acoperire a NPL s-a ridicat la un nivel foarte confortabil de 79,1%.

- În primele 9 luni din 2015 BCR a înregistrat o creştere semnificativă a vânzărilor de credite în lei. Pe segementul corporate, volumul creditelor noi înregistrate în bilanţ s-a ridicat la 2,2 miliarde RON, susţinut de un flux solid de afaceri noi de o calitate mai bună.

- Cheltuielile au crescut cu 4.9% faţă de anul anterior, pe marginea proiectelor de dezvoltare IT, în timp ce costurile cu reţeaua de sucursale au continuat să fie optimizate.

- Capitalizarea băncii a rămas excepţional de puternică pentru a susţine buna creştere a afacerii. Raportul de solvabilitate al BCR era în august 2015 (doar banca) de 19,8%, în timp ce capitalul de Rang 1 + 2 (Grup BCR) se ridica foarte solid la 5,97 miliarde RON în iunie 2015.

Repere comerciale şi financiare în primele 9 luni din 2015

Banca Comercială Română (BCR) a obţinut în primele 9 luni din 2015 un rezultat operaţional de 1.201,2 milioane RON (270,5 milioane EUR), mai redus cu 23,5% decât în anul precedent de 1.570,0 RON (353,0 milioane EUR), pe marginea veniturilor operaţionale mai mici, aflate sub impactul unei contribuţii mai reduse din derularea creditelor neperformante şi costurilor mai ridicate. Profitul net în primele 9 luni din 2015 s-a situat la nivelul de 904,3 milioane RON (203,6 milioane EUR), susţinut de costurile de risc substanţial mai reduse ca rezultat al unei calităţi mai bune a bilanţului şi recuperări din credite neperformante după o restructurare extensivă a portofoliului de credite în anul 2014.

În activitatea bancară retail, performanţa ridicată a reţelei de sucursale a generat volume noi de credite garantate mai ridicate cu 17% anual, în cadrul cărora vânzările de noi de credite Prima Casă au înregistrat o creştere anuală de 48%, în timp ce volumul de credite de nevoi personale a crescut cu 11% anual.

În activitatea corporate, portofoliul de credite nou acordate s-a ridicat la 2,2 miliarde RON de la începutul anului, în timp ce volumul total al creditelor din bilanţ a rămas stabil de la începutul anului, susţinut de o creştere de 1,7% pe segmentul de întreprinderi mici şi mijlocii. Volumul de credite noi aprobate este din ce în ce mai ridicat, susţinut de un flux solid de afaceri noi de o calitate mai bună, în special pe segmentele de descoperit de cont, capital de lucru şi finanţarea lanţurilor de aprovizionare.

Aceste finanţări nou acordate în economie s-au coroborat cu distribuţia de succes a produselor subsidiarelor BCR, incluzând fondurile Erste Asset Management şi BCR Pensii.

Veniturile nete din d

obânzi au scăzut cu 15,5%, la 1.506,5 milioane RON (EUR 339,3 milioane), de la 1.782,9 milioane RON (400,8 milioane EUR) în primele 9 luni din 2014, considerând rezolvarea accelerată a portofoliului de credite problematice, eforturile de a oferi preţuri competitive pe piaţă, precum şi un mediu dominat de rate mai mici ale dobânzii.

Veniturile nete din comisioane au scăzut cu 1,6%, la 531,6 milioane RON (119,7 milioane EUR), de la 540,2 milioane RON (121,4 milioane EUR) în primele 9 luni din 2014, pe seama comisioanelor mai mici din administrarea creditelor şi conturilor curente, dar susţinute de veniturile generate de activitatea BCR Pensii.

Rezultatul net din tranzacţionare a scăzut cu 17,5%, la 232,1 milioane RON (52,3 milioane EUR), de la 281,3 milioane RON (63,2 milioane EUR) în primele 9 luni din 2014 datorită activităţii mai reduse de tranzacţionare.

Venitul operaţional a scăzut cu 12,1% la 2.307,3 milioane RON (519,6 milioane EUR) de la 2.624,4 milioane RON (590.0 milioane EUR) în primele 9 luni din 2014, în special datorită veniturilor nete din dobânzi mai reduse, împreună cu un rezultat din tranzacţionare mai scăzut.

Cheltuielile administrative generale în primele 9 luni din 2015 au ajuns la 1.106,2 milioane RON (249,1 milioane EUR), mai ridicate cu 4.9%, comparativ cu 1.054,4 milioane RON (237,1 milioane EUR) în primele 9 luni din 2014. Realizarea ţintelor privind costurile, stabilite în 2012 în planul de redresare şi susţinuta de concentrarea continuă asupra îmbunătăţirilor productivităţii, este de aşteptat să se traducă în investiţii semnificative în infrastructura IT a băncii.

Conform strategiei stabilite în 2012 privind redresarea și îmbunățirea productivității băncii continuă investițiile masive în infrastructura IT a băncii, ceea ce a generat creșterea cheltuielilor administrative generale în primele 9 luni din 2015 cu 4.9%, la 1.106,2 milioane RON (249,1 milioane EUR).

Ca atare, raportul cost-venit a avansat la 47,9% în primele 9 luni din 2015, faţa de 40,1% în aceeaşi perioadă din 2014.

Costurile de risc şi calitatea activelor

Pierderile nete din deprecierea activelor financiare care nu sunt măsurate la valoarea justă prin profit şi pierdere au înregistrat valoarea de -55,1 milioane RON (-12,4 milioane EUR) în primele 9 luni din 2015, faţă de o sarcină negativă de -4.051,2 milioane RON (-910,8 milioane EUR ) în primele 9 luni din 2014, datorită eforturilor reuşite de a rezolva moştenirea de credite cu probleme. Costurile de risc substanţial mai mici au fost generate în principal de o calitate mai ridicată a portofoliului de credite performante, de generarea mai mică de NPL-uri, precum şi mai puţine cazuri de neplată şi recuperări mai ridicate ca urmare a revizuirii extensive a portofoliului.

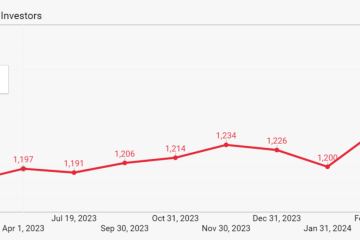

Rata NPL de 22,2%, la 30 septembrie 2015, a fost semnificativ mai mică faţă de 26,5% la 30 septembrie 2014, în pofida reducerii generale a portofoliului de credite determinată de recuperări, vânzări de portofolii NPL şi scoateri în afara bilanţului. Rata de acoperire a NPL s-a situat la 79,1%.

Capitalizare şi finanţare

Raportul de solvabilitate conform standardelor locale (doar banca) în august 2015 se afla la nivelul de 19,8%, cu mult peste cerinţele obligatorii ale Băncii Naţionale a României (min 10%). De asemenea, Rata capitalului de Rang 1+2 pe IFRS de 18,8% (Grup BCR), în iunie 2015, arată clar puternica adecvare a capitalului BCR şi susţinerea sa continuă de către Erste Group. În acest sens, BCR se bucură de una din cele mai solide poziţii de capital şi finanţare dintre băncile româneşti.

BCR îşi menţine în continuare rata de solvabilitate ridicată, dovedind astfel capacitatea şi angajamentul de susţinere a creşterii creditării sustenabile atât în linia de afaceri retail cât şi în linia de afaceri corporate, . consolidând astfel capacitatea de a genera venituri semnificative din activitatea sa de bază.

Depozitele de la clienţi au fost în uşoară scădere cu 0,5% la 39.731,7 milioane RON (8.994,0 milioane EUR ) la 30 septembrie 2015, faţa de 39.922,6 milioane RON (8.905,7 milioane EUR) la 31 decembrie 2014, considerând faptul că evoluţia pozitivă a depozitelor retail a fost compensată de o scădere sezonieră a depozitelor corporate. Depozitele clienţilor rămân principala sursă de finanţare a BCR, banca beneficiind totodată de surse de finanţare diversificate, inclusiv compania mamă.

BCR se concentrează pe creditarea în lei, cu scopul de inversa pe termen mediu şi lung mixul de valute din portofoliul de credite în favoarea monedei locale şi pentru a utiliza la maximum capacitatea puternică de auto-finanţare în lei.