de Ole Hansen / Saxo Bank

Prețul gazelor naturale a crescut

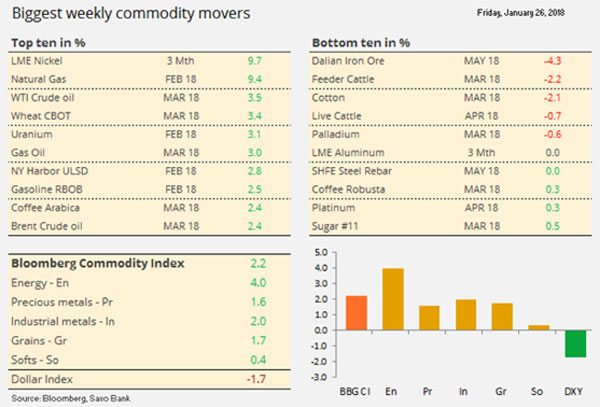

Șapte săptămâni consecutive de vânzare a dolarului au favorizat o redresare puternică a mărfurilor, mai ales a energiei și a metalelor prețioase. A culminat săptămâna trecută, când indicele Bloomberg pentru dolar spot, ce urmărește performanța dolarului față de zece valute de top, inclusiv yuanul chinezesc, a atins un nou minim pe 3 ani.

Țițeiul a reușit să recupereze jumătate din ce a pierdut în timpul vânzărilor la scară mare din 2014 și 2016 în timp ce aurul a început din nou să provoace zona de rezistență de peste 1350$ unde a fost respins de trei ori deja din 2014 încoace.

Gazele naturale au crescut mai mult și au depășit intervalul de tranzacționare predominant de peste un an. Scăderile mari săptămânale consecutive ale inventarului și prognoza pentru vreme rece în continuare până în februarie au înclinat balanța în favoarea optimiștilor în ciuda producției record actuale.

Porumb, soia, grâu: toate în creștere!

Dolarul mai slab a ajutat și la susținerea sectorului cerealelor care a dat un semn de viață rar întâlnit. Acest lucru a avut loc în contextul unei combinații de competitivitate crescută la export pentru contractele denominate în dolari și nevoia de fonduri pentru a reduce ceea ce până de curând fusese o poziție short record pe toate cele trei cereale cheie, porumb, grâu și soia. Deși acest lucru a susținut contractele de recoltă tranzacționate la Chicago, contractul pentru grâul măcinat denominat în euro tranzacționat la Paris a avut parte de greutăți. Luând în considerare faptul că bazele negative în ceea ce privește actualul excedent de stocuri nu s-au schimbat major în niciun fel, rămâne de văzut dacă sectorul poate tranzacționa mult mai sus chiar pe corelația valutei.

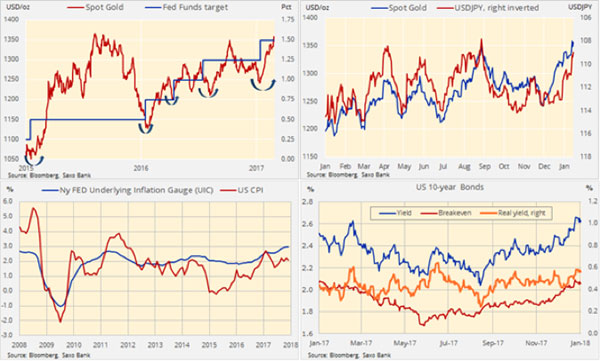

Aurul și-a continuat redresarea din ultimele săptămâni și, în ciuda nevoii de a consolida, a reușit să urce în zona cheie de rezistență între 1357$ și 1380$/uncie. Diverșii factori care determină în mod normal direcția aurului și a metalelor prețioase în general sunt în prezent adunați în favoarea metalului în această etapă.

Cel mai mare factor determinat rămâne fără îndoială dolarul care, în ultimele șapte săptămâni, a oferit un nivel aproape constant de susținere pe măsură ce a continuat să scadă. Dar, în afara dolarului, trebuie menționați câțiva alți factori determinanți.

· Creșterile dobânzilor din SUA, cinci la număr până acum în acest ciclu, au marcat toate un minim al aurului de unde s-a redresat. Ultima redresare a apărut în urma creșterii dobânzii din 13 decembrie.

· Care este nivelul real al inflației? Deși CPI din SUA pare ancorat la aproape 2%, măsurarea inflației subiacente (Underlying Inflation Gauge – UIC) a New York Fed a crescut la cel mai înalt nivel din ultimii peste 10 ani.

· Randamentele reale rămân limitate la interval, creșterea randamentelor nominale fiind compensată de creșterea randamentelor pragului de rentabilitate.

· Tendința generală a prețurilor mărfurilor indică o creștere, iar aurul beneficiază de acest lucru prin faptul că este o componentă importantă a majorității indicilor importanți.

· Gradul de mulțumire actual al pieței față de volatilitatea comprimată în majoritatea claselor de active și stocurile la niveluri record au crescut cererea pentru protecția finală și pentru diversificare.

· Indicatorii de risc geopolitic au crescut de când Trump e președinte, determinați de riscul unei crize diplomatice majore și a obiceiurilor de a posta pe Twitter într-un mod cel puțin controversat. În prezent, atenția este îndreptată asupra riscului de războaie comerciale, Coreea de Nord și Iran versus SUA.

· Datele economice din SUA au ratat în general estimările în ultima lună, crescând astfel riscul unei încetiniri economice în SUA.

· Cererea de investiții rămâne fermă, deținerile produselor tranzacționate la bursă ajungând la un maxim pe 55 de luni pe baza cererii constante din partea investitorilor pe termen lung, în timp ce fondurile speculative au fost cumpărători agresivi de la mijlocul lunii decembrie.

Aurul a atins rezistența la 1366$/uncie înainte să găsească vânzători și, după ce a crescut cu 130$ din 12 decembrie și fără nicio retragere semnificativă, metalul galben pare să aibă tot mai mult nevoie de consolidare. Cererea de bază rămâne puternică și doar o schimbare semnificativă a perspectivei negative a dolarului poate să afecteze acest sentiment. Totuși, nu ar trebui exclusă, în această fază, o corecție sănătoasă înapoi la 1316$.

Un grafic pe termen mai lung arată că o depășire a pragului de 1380$/uncie ar putea duce la o nouă țintă pentru aur, cea de 1484$/uncie.

Sursa: Saxo Bank

Sursa: Saxo Bank

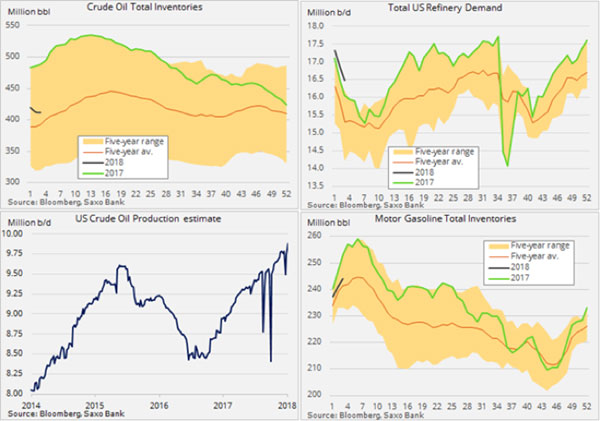

Țițeiul a continuat în creștere, găsind susținere din partea scăderii dolarului, a comentariilor favorabile din Arabia Saudită și Rusia și o reducere continuă a stocurilor de țiței americane. Redresarea s-a oprit doar după ce atât țițeiul WTI, cât și cel Brent au reușit să recupereze jumătate din ce au pierdut în timpul vânzărilor la scară mare din perioada 2014-2016.

Sursa: Saxo Bank

Sursa: Saxo Bank

O combinație între încetinirea sezonieră a cererii la rafinărie și creșterea stocurilor de benzină datorită cererii mai mici pe parcursului lunilor de iarnă și creșterea continuă a producției va opri, cel mai probabil prelungirea record a reducerii săptămânale a inventarelor de țiței.

În momentul în care acest lucru se va întâmpla, este probabil că piața își va îndrepta atenția către creșterea persistentă a producției SUA care ar putea curând să depășească 10 milioane de barili/zi. În combinație cu o poziție long record de aproape 1,1 miliarde de barili deținuți de conturi speculative, este cel puțin probabil că acest lucru va determina o oprire și, posibil, o corecție.

Dat fiind impactul asupra prețului petrolului a câtorva sute de barili pe zi în oferta sau cererea modificate, se observă riscul – mai ales în lunile următoare – ce înclină spre prețuri mai mici, țițeiul Brent cel mai probabil stabilindu-se într-un interval între 60$ -70$ în loc să continue mai sus.

Un dolar mai scăzut, alături de riscurile politice reînnoite (am avut parte de destule în a doua jumătate a lui 2017), vor fi probabil sursele cheie de susținere ce ar putea afecta estimarea noastră de prețuri mai mici pe parcursul primului trimestru al anului 2018

Pe termen scurt, maximele recente la 65$ pentru țițeiul WTI și 70$ pentru Brent vor oferi susținere, deși o depășire ar semnala posibilul start al fazei de corecție.

Ole Hansen este directorul strategiei pentru mărfuri la Saxo Bank.