Ole Hansen, Director strategie mărfuri Saxo Bank

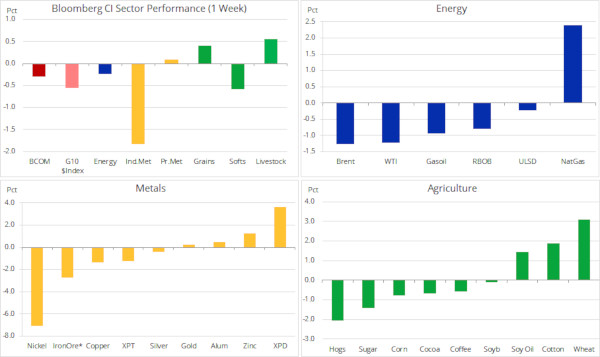

A fost o săptămână relativ liniștită în sectorul mărfurilor, diferitele domenii încercând să evalueze impactul câtorva evenimente cheie precum dolarul în scădere, capitalurile proprii în creștere, negocieri comerciale și evenimente legate de Brexit. FMI a scăzut creșterea globală la cel mai scăzut nivel de la criza financiară mondială încoace, în timp ce în China, cel mai mare consumator mondial de materii brute, PIB-ul pe T3 a scăzut la 6%, cel mai scăzut de la începutul anilor 1990 încoace.

Cererea scăzută pe plan local, în combinație cu exporturile mai puține din cauza războiului comercial în desfășurare cu SUA, și-a spus cuvântul în ceea ce privește creșterea din China, deși datele economice recente indică semne ale apariției unor noi tentative de redresare.

Scăderea USD a călcat pe urmele întăririi GBP și EUR. Posibilitatea unui acord pentru Brexit a ajutat lira sterlină să atingă un vârf pe ultimele 5 luni, în timp ce euro, favorit pentru pozițiile short în rândul speculatorilor, a atins un maxim pe șapte săptămâni.

Posibilitatea unui mini-acord comercial între SUA și China, ce ar putea fi semnat în noiembrie la summit-ul APEC din Chile, a ajutat al susținerea acelor mărfuri agricole care ar putea primi un imbold de pe urma creșterii cererii din China.

Pe lângă perspectiva unei creșteri a cererii din China, prețurile recoltelor cheie din SUA sunt acum susținute de impactul sezonului de plantare întârziat care duce la o recoltă mai târzie. Recoltele care urmează să fie culese de soia și porumb pot deveni din ce în ce mai vulnerabile la frigul extrem și la ploaie. Ceea ce ar putea duce, în cele din urmă, la o reducere a producției care susține prețul.

Țițeiul s-a tranzacționat în scădere, dar în general se pare că atât țițeiul WTI, cât și cel Brent se stabilizează în continuare în intervale relativ limitate în jurul valorii de 55$/b și, respectiv, 60$/b. Perspectiva globală pentru cerere rămâne dificilă, actualul sentiment de scădere nefiind ajutat de o scădere din partea FMI a creșterii globale și de incertitudinea din jurul negocierilor comerciale dintre SUA și China. Dată fiind actuala perspectivă a cererii, Opec și Rusia ar putea fi obligate să mențină și poate chiar să reducă producția și mai mult în 2020. Dacă acest lucru poate fi realizat sau nu, cel mai probabil va reprezenta o constrângere pentru piață din a se redresa prea curând, excluzând eveniment geopolitic ce poate să reapară.

Vizita președintelui Putin în Orientul Mijlociu de săptămâna trecută a cimentat și mai mult cooperarea tot mai amplă dintre Rusia, Arabia Saudită și aliații săi din CCG. Un proces care a început, de fapt, la începutul anului 2017 cu acordul pentru reducerea producției de petrol pentru stabilizarea prețului. Cel mai probabil, Rusia se va folosi și de ocazia oferită de comportamentul tot mai imprevizibil al lui Donald Trump atunci când vine vorba de decizii legate de politica externă.

Ceea ce diminuează, poate, nevoia de acțiune din partea Opec+ este faptul că creșterea producției de petrol de șist din SUA a încetinit în 2019 și pare să încetinească și mai mult în anii următori. Prețurile mai scăzute ale țițeiului și faptul că investitorii caută din ce în ce mai mult să obțină un câștig, nu o creștere rapidă au determinat o reducere aproape continuă a numărului săptămânal de foraje începând din noiembrie anul trecut. ETF-ul XLE, care urmărește performanța producătorilor americani de țiței și gaze naturale, a avut o performanță mai scăzută față de S&P500 cu aproape 20% până acum în acest an. Este un semn al încrederii mai scăzute a investitorilor, una care poate împiedica creșterea viitoare prin lipsa investițiilor.

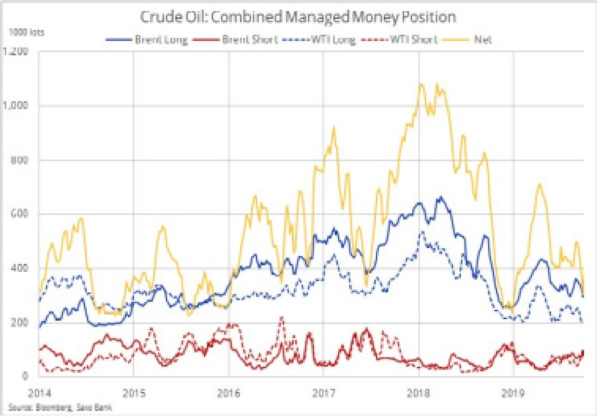

Cu toate acestea, să revenim la actualul sentiment de scădere care se reflectă prin atitudinea față de petrol a marilor speculatori. Conform datelor săptămânale ale Comisiei americane pentru tranzacții cu contracte futures pe mărfuri (CFTC), fondurile de acoperire au renunțat la contracte futures în valoare de 87 000 de loturi (87 de milioane de barili) de țiței WTI și Brent în timpul săptămânii de până la 8 octombrie. Poziția combinată net-long a scăzut la un minim pe nouă luni, la doar 301 000 pe măsură ce prima de risc în urma atacurilor din septembrie din Arabia Saudită a fost eliminată.

Sursa: Saxo Bank

Sursa: Saxo Bank

Cel mai afectat a fost WTI unde pozițiile long au scăzut la cel mai scăzut nivel din 2013 încoace. Sancțiunile SUA împotriva COSCO Shipping Energy Transportation Co. din China a determinat o creștere recentă a costurilor de închiriere a VLCC (Very Large Crude Carriers – Vase de mare tonaj pentru transportul țițeiului). Înainte de o relaxare, în cele din urmă, din această săptămână, costul transportului țițeiului de pe coasta Golfului american către rafinăriile din estul îndepărtat a declanșat, cel mai probabil, o încetinire a exporturilor și, prin aceasta, o creștere a stocurilor.

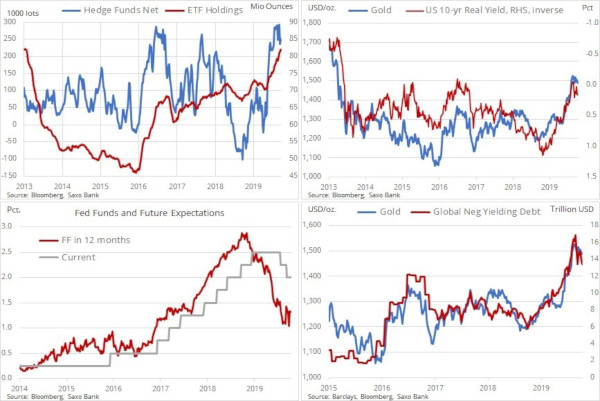

Aurul a petrecut deja peste două luni în tranzacționare laterală în jurul valorii de 1500$/uncie. Din perspectiva graficului, vârfurile mai mici indică un elan pe cale să se stingă. Aceeași formațiune ar putea, totuși, să indice apariția unei tendințe pozitive (bull-flag) care, dacă se depășește pragul de 1510$/uncie, ar putea duce la repornirea redresării aurului. O corecție mai profundă la 1450$/uncie sau chiar 1415$/uncie ar avea un efect prea mic asupra perspectivei de creștere pe termen lung pe care mulți o au, noi inclusiv, în ceea ce privește aurul. Doar o scădere sub 1380$/uncie, vechiul vârf de interval și retrasarea de 61,8% din perioada redresării din iunie-septembrie ar putea să schimbe această părere.

Deocamdată a dispărut motorul puternic al obligațiunilor care, în iunie și iulie, a ajutat metalul auriu să depășească pragul de 1380$/uncie și, prin aceasta, să iasă din intervalul în care stătuse mulți ani. Dar, în ciuda faptului că randamentele obligațiunilor se stabilizează în urma scăderii rapide, a faptului că acțiunile SUA se apropie de un maxim record și a perspectivei apariției unui acord comercial, aurul a reușit cu toate acestea să evite o corecție majoră.

Acest lucru indică faptul că cererea continuă, nu doar pentru jucătorii speculativi pe termen scurt – care altfel ar fi încercat să scadă piața pentru a elimina pozițiile long – ci și pentru investitorii cu bani reali ce caută diversificare în contextul unei perspective de creștere globală încetinită și al diverselor riscuri geo-politice.

Graficele de mai sus arată câțiva dintre factorii determinanți actuali ce au impact asupra prețului aurului, alături de argint și de platină într-o măsură mai mică. Creșterea recentă a randamentelor reale și reducerea datoriei globale cu randament negativ de la 17 trilioane de dolari la valoarea actuală, dar totuși formidabilă de 13,4 trilioane de dolari au ajutat, ambele, la reducerea, dar nu la eliminarea apetitului pentru metale de investiții.

Totalul deținerilor de fonduri tranzacționate la bursă garantate cu lingouri a avut parte de o creștere necontenită din luna mai încoace și se află în prezent la doar 26 de tone sub recordul lunii decembrie 2012. Fondurile de acoperire mențin o poziție net-long aproape record prin contractele futures, iar posibila reducere din această categorie de traderi este cea care aduce cea mai mare dificultate.

Pe termen scurt, deși piața face trecerea către concentrarea pe randamente mai scăzute, care s-au epuizat deocamdată, piața metalelor prețioase ar putea fi vulnerabilă. Cu toate acestea, în urma unei perioade de consolidare, credem că aurul va urca pentru a atinge 1550$/uncie până la final de an înainte de a crește și mai mult în 2020. Unii dintre factorii determinanți de suport care ar putea prelua sarcina de la randamentele în scădere ale obligațiunilor sunt, cel mai probabil, un dolar mai slab, cumpărarea continuă din partea băncilor centrale și concentrarea pe reducerea ratei de către FOMC.

Sursa: Saxo Bank

Sursa: Saxo Bank