de Ole Hansen / Saxo Bank

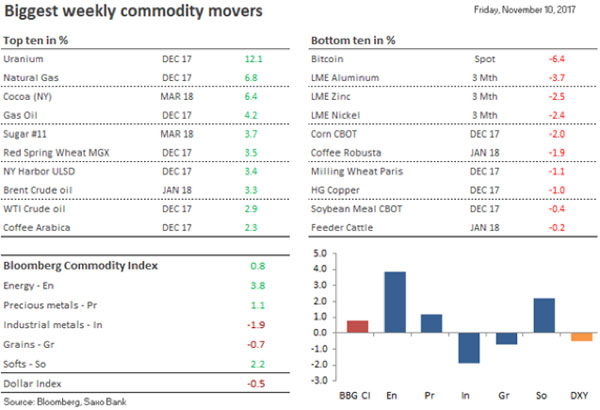

Bloomberg Energy Index a atins un vârf pe 10 luni, sectorul atrăgând în continuare atenție și cerere. Pe măsură ce iarna se apropie, gazele naturale au ieșit din intervalul de preț din ultimele luni, iar țițeiul s-a tranzacționat în creștere pentru a cincea săptămână consecutiv, în timp ce riscurile geopolitice au fost principalul factor determinant ale ultimelor câștiguri.

Prima de risc geopolitic la petrol, care a început să crească după ce, pe 16 octombrie, forțele irakiene au recuperat orașul Kirkuk, aflat în nordul Irakului, de la Guvernul Regional Kurd (GRK), a crescut și mai mult după arestările și acuzațiile de corupție aduse unor prinți, miniștri și oameni de afaceri marcanți din Arabia Saudită. Tensiunile dintre Iranul șiit și Arabia Saudită sunnită au adus și mai multă incertitudine.

Gazele naturale, care au fost susținute de cererea în creștere și de injecțiile de acțiuni mai scăzute decât se prognozare, au ieșit din intervalul de preț ce predomina începând din iunie. Între timp, costul uraniului a crescut după ce Cameco (CCO:xtse), cel mai mare producător din lume, a anunțat că va întrerupe temporar producția din cauza prețurilor scăzute. Reducerea ar putea diminua producția globală cu 10% și a dus la o creștere de 16% a ETF-ului Global X Uranium (URA:arcx), care, până la momentul anunțului, pierduse 90% din valoare de la dezastrul de la Fukushima din 2011.

Raportul lunar World Agriculture Supply Demand Estimates (WASDE) (Estimările pentru cererea stocurilor agricole la nivel mondial) a Departamentului pentru Agricultură din SUA a vizat atât porumbul, cât și soia. Contractul future CBOT pentru decembrie la porumb a atins un nou minim de contract pe măsură ce acțiunile au crescut brusc la un maxim pe ultimii 30 de ani. Și soia s-a tranzacționat mult în scădere la randamente și producție mai mari decât se preconizase, în timp ce grâul a recuperat pentru a ajunge aproape la același nivel. Inițial, bumbacul a scăzut la un randament SUA record de mare, dar a reușit să se stabilizeze pe măsură ce USDA a făcut o reducere generală la stocurile globale.

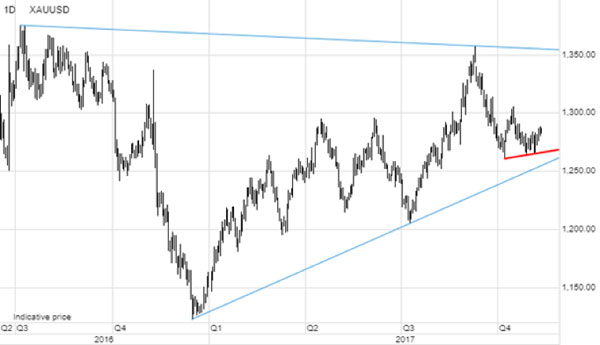

Aurul și, într-o oarecare măsură, și argintul au continuat să se lupte pentru a accelera ritmul, fie în sus sau în jos. Această săptămână a marcat aniversarea de un an a alegerii lui Donald Trump la Casa Albă. De atunci, aurul s-a stabilizat din ce în ce mai mult într-un interval, pivotând în jurul 1250$/uncie, cu maxime mai scăzute și minime mai mari, spunând povestea unui metal ce are nevoie de o scânteie.

Petrolul rămâne în creștere cu focus pe Arabia Saudită

O combinație între întreruperi ale producției, creșterea mare a cererii, inventare globale în scădere și riscuri geopolitice mai mari a dus la creșterea cererii de investiții pentru țiței, mai ales Brent. Datorită constrângerilor de lichiditate mult în afara curbei, cererea speculativă tinde să se concentreze pe partea din față a curbei, astfel dând o senzație potențial falsă că piața este mai strictă decât este de fapt.

Riscurile geopolitice mai mari – inclusive cele cu privire la înlăturarea conducerii din Arabia Saudită – au creat situația favorabilă perfectă pentru cei care cred în creșterea petrolului și care deja merg pe poziții long pentru un record de 530 de milioane de barili de Brent, în timp ce aceste riscuri îi marginalizează pe posibilii vânzători short care sunt în pericol de a fi prinși dacă se adeveresc îngrijorările cu privire la întreruperile de producție.

Perspectiva Mondială pentru Petrol pentru 2017 (The 2017 Opec World Oil Outlook – WOO) a fost publicată săptămâna trecută. Din 2016 până în 2022 se preconizează că consumul mondial va crește sănătos cu 6,9 milioane de barili/zi până la 102,3 milioane b/zi. Însă provocarea pentru Opec este că 5 milioane de b/zi din această creștere ar putea fi livrați de producători non-Opec. Printre acei producători se află și cei de șisturi bituminoase din SUA despre care Opec spune acum că vor crește considerabil mai repede în următorii patru ani decât se prognozase anterior. Perspectiva revizuită ilustrează dilema actuală a Opec: având în vedere că reducerile în producție îi ajută și pe rivali, cererea pentru țițeiul produs de cei din grup se va schimba foarte puțin până când producția de șisturi bituminoase va avea un maxim, după anul 2025.

Estimarea pentru producția săptămânală de țiței american a atins un maxim absolut de 9,62 milioane b/zi, depășind astfel recordul anterior din iunie 2015, chiar înainte ca prăbușirea prețului petrolului să determine o scădere a producției de petrol din SUA cu aproape 8,4 milioane b/zi. Importul de țiței al Chinei pe luna octombrie a scăzut la un minim pe 13 luni pe baza unei combinații de factori precum o lună mai scurtă din cauza vacanțelor și faptul că rafinăriile și-au atins cota de importuri anuale.

Riscurile geopolitice în creștere au fost mai benefice pentru Brent decât pentru WTI, prima acestuia crescând din nou. Administrația SUA pentru informații din domeniul energiei (US Energy Information Administration) se așteaptă ca marja amplă WTI/Brent să rămână în jur de 6$ până în alt doilea trimestru al 2018 înainte de a scădea la 4$/b. Producția de șisturi bituminoase în creștere a determinat constrângeri mai mari ale transportului de la Cushing, Oklahoma – platforma de depozitare pentru contractele futures ale țițeiului WTI – către coasta Golfului american.

În afara posibilelor riscuri de producție, în următoarele săptămâni atenția se va îndrepta către ședința Opec din 30 noiembrie de la Viena și mai ales pe dezbaterea legată de întrebarea dacă cartelul va anunța, deja de la această întâlnire, o prelungire a acordului de a diminua producția și după luna martie a anului viitor.

Țițeiul Brent s-a consolidat în această săptămână după ultima creștere. Piața este în continuare în condiția de supra-cumpărare, dar acest lucru nu ar trebui să o împiedice să crească dacă riscul geopolitic escaladează și mai mult. Este puțin probabil ca fondul ridicat long să creeze o presiune negativă decât dacă prețul scade înapoi sub 60$/b.

Sursa: Saxo Bank

Sursa: Saxo Bank

Aurul se tranzacționează aproape neschimbat după un an cu Trump

La un an de la alegerile prezidențiale din SUA aurul se află din ce în ce mai blocat într-un tipar de tranzacționare lateral, pivotând în jurul valorii de 1250$/uncie, cu maxime mai scăzute și minime mai mari, spunând povestea unui metal ce are nevoie de o scânteie.

Factorii determinanți cheie pentru aur, precum valoarea dolarului SUA, dobânzile reale și rata fondurilor Fed, au propulsat aurul în direcții opuse în ultimul an. Scăderea dolarului, care susținea aurul, a fost compensată de creșterea randamentelor reale și de rata fondurilor Fed.

Scăderea inițială a aurului după alegerile din noiembrie 2016 a fost determinată de euforia adusă de impactul economic și fiscal al cheltuielilor din infrastructură și reformelor fiscale promise. Pe măsură ce am intrat în 2017, iar popularitatea lui Trump și abilitatea lui de a promulga politici favorabile creșterii s-au estompat, atenția s-a îndreptat către riscurile geopolitice. Acest lucru a avut loc mai ales din cauza amenințării reînnoite din Coreea de Nord, și nu a ajutat faptul că avem de-a face cu “doi lideri conflictuali, naționaliști și războinici care se provoacă unul pe altul ” (așa cum a zis Ray Dalio la Bridgewater).

Rotațiile de preț au creat un mediu dificil pentru traderi, inclusiv pentru fondurile speculative, pentru că au rămas pe dinafară de câteva ori. Mai ales după alegeri când poziția long aproape record trebuia redusă și apoi din nou la începutul anului când aurul s-a redresat puternic datorită așteptărilor mici de creștere a dobânzii combinate cu preocupările geopolitice.

După șapte săptămâni de vânzare, fondurile dețineau o poziție long de 167 000 de loturi în săptămâna care s-a terminat pe 31 octombrie, în scădere cu doar 10 000 de loturi în ultimul an, dar cumva peste media pe trei ani de 110 000 de loturi. Cererea de investiții pentru produsele tranzacționate la bursă susținute de lingouri a fost și mai constantă, numărul titlurilor scăzând doar cu 2%.

Privind în viitor, aurul va continua să se ghideze după evenimentele din celelalte piețe, mai ales după dolar și dobânzi. Riscurile geopolitice legate de Coreea de Nord s-au estompat în timpul vizitei lui Trump în cele patru țări din Asia, în timp ce, pe plan local, reforma fiscală propusă de republicani se străduie să adune majoritatea necesară, mai ales în Senat.

Ultimele vești cu privire la reforma fiscală care întâmpină dificultăți a determinat creșterea aurului în ultima săptămână, dar deocamdată mișcarea a fost cel puțin modestă și scoate în evidență situația grea actuală a aurului. Cererea de fond din partea investitorilor ce caută protecție a fost până acum suficientă pentru a diminua impactul negativ al vânzării fondurilor, dar, fără o direcție clară în acest moment, traderii ar trebui probabil să adapteze un orizont relativ scurt de investiții.

Cu toate acestea, supraviețuind ultimei lichidări fără a atinge un minim și mai scăzut, aurul va atrage probabil din nou atenția la o depășire a pragului de 1290$/uncie care ar putea pava drumul către vârful din octombrie la 1306$/uncie.

Sursa: Saxo Bank

Sursa: Saxo Bank