Peter Garnry, director strategie capitaluri proprii Saxo Bank

„Prețul dobânzilor mici, care scad presiunea financiară asupra companiilor, este utilizarea neproductivă a capitalului și alocarea greșită masivă a capitalului și a forței de muncă. Nu este o rețetă bună pentru viitor”

„Lumea are nevoie de un USD mai slab, iar Fed va oferi unul în timp. Acest lucru este în favoarea capitalurilor proprii europene”

T2 2020 a fost cu siguranță „renașterea” economiilor pe o nouă platformă a capitalismului de stat, finanțată de politici monetare foarte favorabile care aduc instituțiile fiscale și monetare mai aproape una de alta, în numele gestionării crizelor. Stimulentele totale pentru a lupta împotriva celei mai mari contracții economice din anii 1930 încoace au încurajat spiritele animalice și speculațiile la un nivel pe care nu l-am mai observat din 2000, poate chiar din înfloritorii ani 1920 încoace.

Cu toate acestea, chiar în timpul scrierii acestui articol, S&P 500 tocmai a avut cea mai proastă sesiune din martie, iar VIX a explodat în creștere, astfel încât impactul Covid-19 este departe de a se fi terminat. Economia noastră și sistemul nostru financiar rămân foarte fragile.

VIX sugerează că capitalurile proprii sunt încă într-o piață în scădere

Este general acceptat faptul că nivelul 22 este echilibrul VIX pe termen lung. Cu alte cuvinte, acesta este nivelul în care piața de acțiuni trece de la a fi în creștere (randamente pozitive și volatilitate scăzută) la a fi în scădere (randamente negative și volatilitate ridicată). VIX a trecut peste 22 pe 24 februarie și nu a mai revenit sub acest prag – în ciuda redresării impresionante a capitalurilor proprii.

Deși ați putea argumenta, așa cum au făcut unii, că nu am fost niciodată într-o piață în scădere, deoarece declinul a fost oprit atât de rapid, piața de volatilitate implicită sugerează că suntem în continuare structural în scădere. Istoria sugerează că această perioadă oferă profituri negative ale capitalurilor proprii, alături de volatilitate ridicată.

Pe măsură ce intrăm în T3, piețele rămân fragile. VIX indică o vară foarte volatilă, în care publicarea datelor despre veniturile din T2 vor dezvălui în cele din urmă daunele reale aduse sectorului corporativ și ne pot oferi o idee aproximativă despre ceea ce urmează.

Risc/recompensă teribile pentru capitaluri proprii, dar care este alternativa?

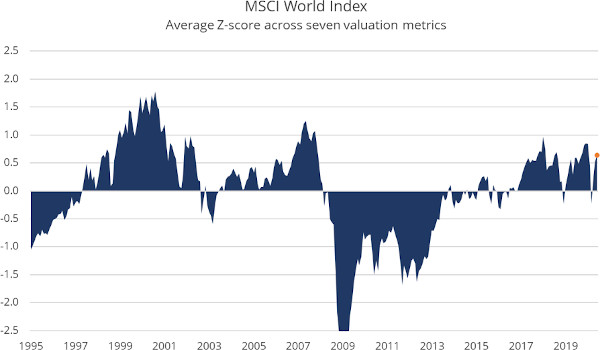

Evaluările au revenit la niveluri în care raportul risc-recompensă nu este atractiv în context istoric. Istoria sugerează că, la nivelurile actuale de evaluare, există o probabilitate de 33% ca investitorul de capitaluri proprii internaționale să înregistreze o rată reală negativă a rentabilității în următorii 10 ani.

Ar putea evaluările să crească chiar mai mult, dovedind că această relație este greșită? Absolut, și, dat fiind potențialul control viitor al curbei de randament de către Fed, jocul pentru capitalurile proprii s-ar putea schimba. Într-o notă recentă de cercetare am arătat că controlul curbei randamentului a fost foarte pozitiv pentru capitalurile proprii americane în perioada 1942-1951, în timp ce pentru capitalurile proprii japoneze a fost negativ în perioada din septembrie 2016 încoace. Principala diferență între cele două perioade este că SUA au înregistrat deficite fiscale masive, în timp ce guvernul japonez și-a limitat de fapt impulsul fiscal în economie. Dacă controlul curbei de randament vine cu deficite fiscale mari, ar putea fi foarte pozitiv pentru capitaluri proprii, în special pentru acțiunile din piețele emergente care depind de ratele scăzute ale USD și de condițiile financiare bune.

În timp ce controlul curbei randamentului ar putea oferi un antidot pentru creșterea nominală ridicată și pentru inflația mare – prin reducerea raportului datorie publică/PIB – ar putea, de asemenea, să aibă efecte foarte negative dacă se face la niveluri foarte mici ale dobânzii. Un studiu din 2018 realizat de BIS a arătat cum procentul companiilor listate la nivel mondial care devin „zombi” a crescut dramatic de la începutul anilor 1990 mai ales de la Marea Criză Financiară încoace. Se pare că prețul ratelor mici, care scad presiunea financiară asupra companiilor, este utilizarea neproductivă a capitalului și alocarea greșită masivă a capitalului și a forței de muncă. Nu este o rețetă bună pentru viitor.

Este momentul cumpărării din Europa din nou?

În ultimul an, capitalurile proprii americane au supra-performat față de cele europene la o marjă extremă într-un context istoric. Capitalurile proprii europene au pierdut față de acțiunile americane la nivel de cinci deviații standard în mod relativ din 2007 încoace. Factorii determinanți au fost un USD puternic, evaluări mai mari ale capitalurilor proprii americane în raport cu cele europene, o creștere mai mare a câștigurilor din SUA combinată cu programe mari de buyback și o schimbare tectonică a capitalizării pieței către companiile tehnologice – unde Europa a rămas în urmă.

Măsurate pe EV/EBITDA din ultimele 12 luni, capitalurile proprii americane sunt evaluate la o valoarea cu 65% mai mare decât capitalurile proprii europene. Această marjă de evaluare masivă necesită de aici încolo un parcurs impecabil al câștigurilor SUA.

Capitalurile proprii americane au, în general, o pârghie financiară mai mică decât companiile europene, ceea ce este evident pozitiv într-un mediu macro incert. Cu toate acestea, evaluarea este factorul cheie în explicarea rentabilităților viitoare, astfel că, odată cu supra-performanța istorică a capitalurilor proprii americane, combinată cu evaluări ridicate, credem că investitorii ar trebui să înceapă să supra-pondereze capitalurile proprii europene – în ciuda riscurilor politice din UE.

Lumea are nevoie de un USD mai slab, iar Fed va oferi unul în timp. Acest lucru este în favoarea capitalurilor proprii europene. În plus, companiile europene sunt mai bine poziționate în transformarea ecologică și în concentrarea asistenței medicale pe robotică. În timp ce Europa nu a fost prea activă în domeniul IT, există semne că, în sfârșit, ia avânt.

Teme de investiții într-o lume din ce în ce mai localizată

Localizarea ca temă va avea nevoie de un deceniu pentru a se dezvolta, în economie, dar, cu siguranță, și pe piețele de capitaluri proprii. O temă care are sens în această tranziție este investiția în plafoane mici cu profil de venituri interne în părți neciclice ale economiei (asistență medicală, produse de consum și utilități). Tranziția către o economie globală mai localizată va crea o cale incertă pentru multe companii și, prin urmare, strategia veche și bună de a investi în companii de înaltă calitate, cu mijloace financiare scăzute este, de asemenea, atractivă în viziunea noastră.

Considerăm că anumite sectoare ale economiei, cum ar fi transformarea ecologică, vor continua, de asemenea, să aibă rezultate bune, deoarece modelul economic actual este o pacoste netă asupra mediului. Lista noastră inițială de „acțiuni verzi” din ianuarie 2020 oferă încă un punct de plecare solid pentru inspirație. Alte industrii, cum ar fi asistența medicală, robotica și imprimarea 3D vor obține, de asemenea, un impuls din politicile de autonomie și din producția orientată către cadrul intern în lumea dezvoltată.

Companiile cu o prezență digitală puternică și un model de afaceri digital se vor descurca, de asemenea, foarte bine în viziunea noastră – aruncați o privire la lista noastră recentă de companii online pentru a găsi acele acțiuni pe termen lung. Cu toate acestea, date fiind evaluările extreme în rândul unor companii online, investitorii ar trebui să fie precauți cu privire la ceea ce numim „bula acțiunilor”.

În cele din urmă, aurul se va descurca destul de bine în acest peisaj viitor al capitalismului de stat și al localizării. Atenție, însă, la mitul cumpărarii companiilor de minerit aur. Una dintre notele noastre de cercetare recente arată că nu se descurcă mai bine decât poziția spot la aur, în ciuda avantajului bilanțului. Prin urmare, investitorii care doresc expunere la aur ar trebui să fie precauți.