de Christopher Dembik / Saxo Bank

Cum se descurcă economia Italiei?

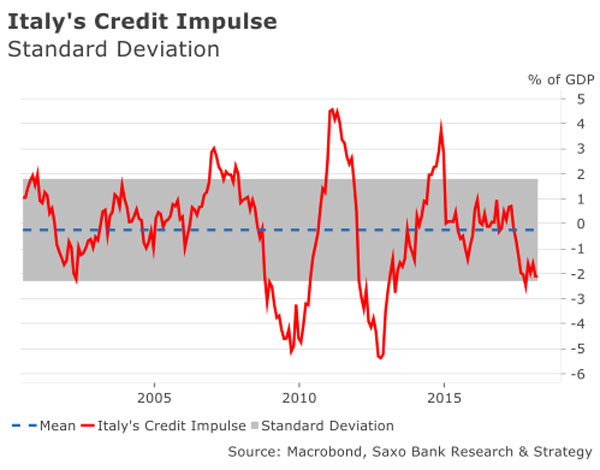

Economia Italiei e în curs de decelerare. Impulsul de creditare, principalul nostru indicator, e la minus 2% din GDP, adică la cel mai scăzut nivel din 2013 încoace. În pofida politicii monetare mai flexibilă a BCE, Italia nu a reușit să revină la normalitate. Creșterea PIB ar putea ajunge la aproape 1% în următorii ani, limitând astfel posibilitatea unei politici fiscale expansioniste.

Explicație: Impulsul de creditare arată cum evoluează economia pe următoarele 9-12 luni. Reprezintă necesitatea de credite noi cerute de sectorul privat exprimate în procente din PIB. Impulsul de creditare din Italia este bazat pe împrumuturile persoanelor fizice și ale entităților juridice non-financiare și este publicat lunar de Banca Italiei.

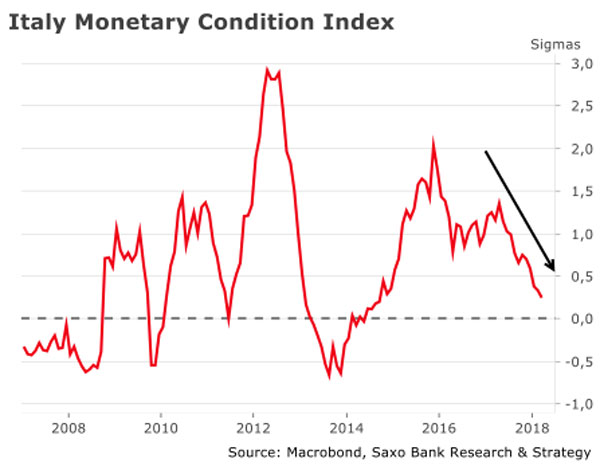

Ceea ce ne îngrijorează mai mult e că actualele condiții se deteriorează rapid din cauza creșterii costului de capital și lichidităților reduse. Prin urmare, criza politică și instituțională din Italia pică într-un moment cum nu se poate mai prost. Modelul nostru – indicele contexului monetar din Italia – e bazat pe un set de variabile ce includ dobânzile, creșterea masei monetare, rata de schimb și măsurile neconvenționale. Din 2015 încoace, condițiile monetare s-au înăsprit, demonstrând o încetinire a ciclului de business și un cost de creditare mai mare, într-o țară foarte îndatorată.

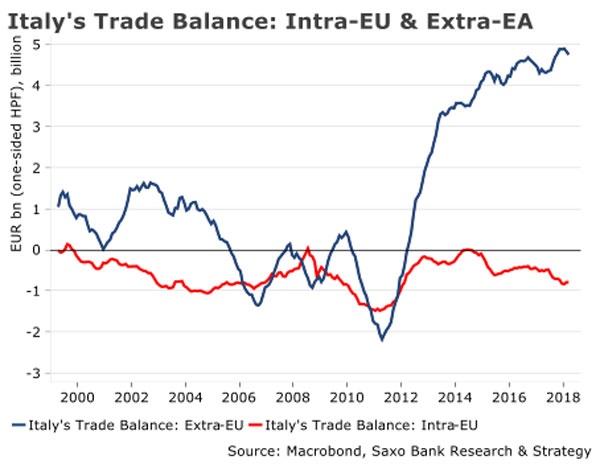

În pofida a ceea ce auziți ici și colo, economia italiană rămâne fragilă. Creditul ieftin a alimentat economia după criza globală, dar Italia rămâne un stat lipsit de competitivitate. Reformele structurale, în special cele implementate de Renzi, nu s-au dovedit încă benefice. Lipsa competitivității e observabilă și când analizăm balanța comercială cu alte state ale UE sau din afara Uniunii. Cum putem vedea în graficul de mai jos, cea mai semnificativă parte a balanței are ca sursă comerțul cu țări din afara UE, iar în interiorul Uniunii schimburile comerciale sunt mai reduse. Dacă Italia și-ar fi recăpătat competivitatea, am fi văzut exact situația inversă. Italia a beneficiat de un euro slab în ultima vreme: i-a stimulat balanța comercială, dar nu a ajutat-o să recâștige competitivitatea pe termen lung.

Are Italia forța financiară să impulsioneze consumul? Răspunsul scurt și evident: nu!

Am intrat într-o eră a cheltuielilor iresponsabile. O parte a partidelor populiste din Europa, fie că sunt de extremă dreapta sau stânga, au mai multe lucruri în comun decât diferențe. Euroscepticism, politici anti-imigrație, naționalism uneori. Aceste elemente explică legătura dintre formațiunile Liga și Mișcarea 5 Stele din Italia. Întrebarea nu e dacă piețele sunt gata să finanțeze un deficit mai mare al Italiei, ci care este prețul. Observăm că, în timp ce țara se pregătește să-și arunce în aer deficitul, traderii de obligațiuni cer dobânzi pozitive la titlurile de stat pe 2 ani. Dacă luăm în calcul un scenariu conservator – o creștere a cheltuielilor publice cu 75 de miliarde de euro, un indice PMI mai mic, inflație stabilă și scăderea ritmului de creștere a PIB – datoria față de PIB ar putea atinge 135% din PIB în 2022, față de estimarea FMI de 107% bazată pe creștere continuă și politici fiscale responsabile.

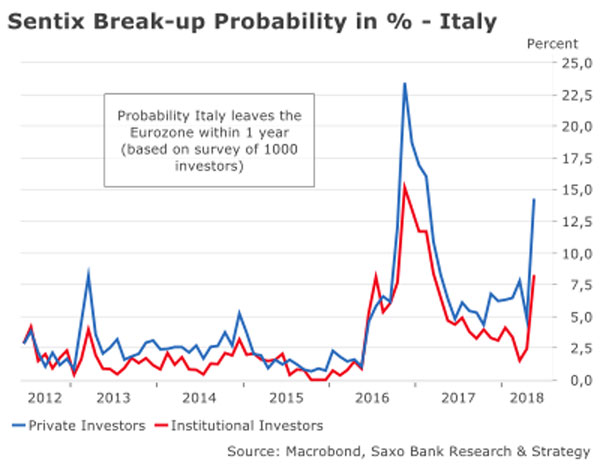

Riscul ca Italia să renunțe la euro e adevărat? Nu, dar investitorii privați încep să se panicheze și asta nu e bine.

În mai puțin de o lună, teama ca Italia să părăsească zona Euro a crescut semnificativ. Pe baza unui sondaj realizat pe 1000 de investitori, indicele de probabilitate Sentix a crescut la 8,2% pentru investitorii instituționali – e adevărat, mai jos decât în 2012. Totuși, temerile unui exit italian din UE sunt destul de mari printre investitorii privați. De la 4,8% în aprilie, cei care cred că e posibil sunt acum 14,2%.

Ce urmează pentru Italia?

Ar putea avea loc alegeri anticipate la 9 septembrie a.c., potrivit celor mai noi informații.

Între timp, am putea avea un guvern de tranziție, dar nu e sigur că acesta va putea calma piețele. Nu există un răspuns oficial din partea UE sau BCE la situația din Italia, așa că așteptăm reuniunea BCE de pe 14 iunie. Cu această ocazie, Banca Centrală Europeană ar putea măcar să confirme angajamentul de a controla tranzacțiile speculative contra titlurilor guvernamentale italiene. Deși e complicat de tras o concluzie, e prea devreme să spunem că tot ce se întâmplă în Italia va schimba, pe termen scurt, traiectoria politicii fiscale europene.

La nivel politic, Liga sprijină ideea alegerilor anticipate, din moment ce partidul ar câștiga și mai multe voturi și fotolii în parlament. Sondajele arată că formațiunea a mai câștigat popularitate după alegerile de la 4 martie a.c., ajungând acum la 24% din opțiunile de vot. Liga și Mișcarea 5 Stele ar putea decide să formeze o alianță care ar putea câștiga majoritatea, cum spunea și analista noastră pe venituri fixe, Althea Spinozzi.

Cât de mare e riscul de contagiune? Pe termen scurt, foarte mare, dar țările PIIGS (Portugalia, Irlanda, Italia, Grecia, Spania) sunt într-o situație fiscală și de creștere economică mai bună decât în 2012.

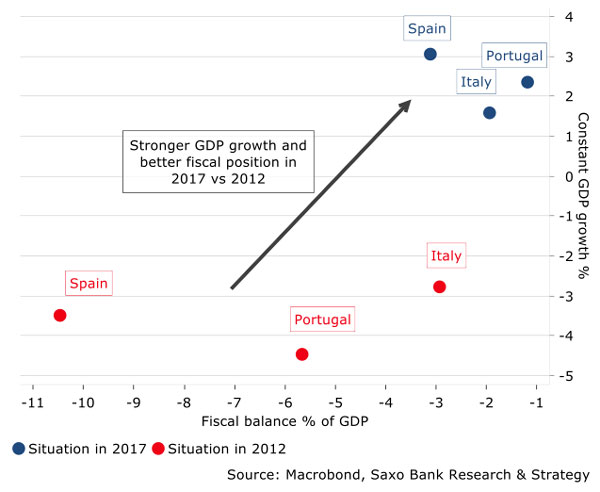

Nu mai e nicio revelație faptul că piețele sunt afectate de riscul politic iar riscul de contagiune e mare pe piețele financiare și în statele “slabe”. Contagiunea a început, deja, în Spania și dincolo de granițele ei. Pe termen mediu, rămânem optimiști. Situația financiară și creșterea economică a PIIGS nu mai e la fel ca în 2012, la momentul crizei datoriilor suverane. Impulsul de creditare e slăbit în PIIGS, ca și în majoritatea statelor europene, ca efect al impulsului de creditare negativ din China și a politicilor protecționiste, dar creșterea și situația fiscală sunt mai bune decât acum 5 ani, cum arată și graficul de mai jos.

Asta nu înseamnă că suntem imuni la panică și, dacă această criză va fi redusă și va reflecta doar o aversiune la risc – cum a fost cazul prezidențialelor din Franța din 2017 – există șansa ca efectele regionale să fie foarte limitate.

Christopher Dembik este directorul strategiei macro la Saxo Bank