de Michael Boye, Fixed Income trader / Saxo Bank

· Italia permite Băncii Intesa Sanpaolo să cumpere Banco Popolare di Vicenza și activele Veneto Banca

· Tranzacția a fost posibilă doar după aprobarea Comisiei Europene

· Tot mai multe voci susțin că și deținătorii de obligațiuni trebuie să sufere pierderi

· Dar planul de salvare al Italiei i-a protejat pe deținătorii de obligațiuni de pierderi

· În final, contribuabilii europeni sunt cei care plătesc salvarea băncii

Au trecut aproape nouă ani de la izbucnirea Marii Crize Financiare ce a schimbat cu totul lumea financiară, așa cum o cunoșteam. Bear Stearns și Lehman Brothers au fost printre primele și cele mai cunoscute victime ale crizei, însă efectele sale se răspândesc în cercuri din ce în ce mai mari, iar băncile falimentează chiar și în zilele noastre.

Doar săptămâna aceasta, alte două bănci au fost obligate să se „predea”, iar guvernul italian a permis celei de-a doua bănci ca mărime, Intesa Sanpaolo, să cumpere activele băncilor regionale și cu mari probleme Banco Popolare di Vicenza și Veneto Banca. În schimb, guvernul a promis să susțină oferta Intesa Sanpaolo cu până la 5,2 miliarde € pentru a evita un conflict cu cerința proporției de capital, cumpărătorul având, în plus, permisiunea de a lăsa activele „rele” în falimente.

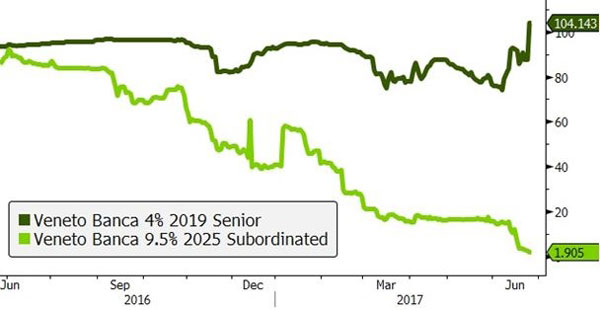

Obligațiunile senioare ale Veneto Banca au fost pe planul de salvare, în timp ce obligațiunile subordonate au rămas fără nicio valoare

Sursa: Bloomberg

Tranzacția a fost posibilă doar după aprobarea Comisiei Europene, de care era nevoie pentru a evita o regulă UE post-criză care interzicea guvernelor să salveze bănci naționale cu fonduri publice. Ironic, acele reguli au fost adoptate de autoritățile de reglementare ca reacție la aceeași criză care a generat falimentul.

Deși implicarea profundă a guvernului după criză a fost, fără îndoială, motivul pentru care sistemul financiar s-a menținut la suprafață, aceasta a fost și motivul unei critici intense din mai multe părți. De mai mulți ani, scopul a fost acela de a menține încrederea publicului general în sistemul financiar, cât și în rândul investitorilor și de a evita panici bancare devastatoare, iar pentru aceasta guvernele (sau băncile centrale) au fost nevoite să intervină și să salveze instituțiile financiare falimentare.

Dar după criză, tot mai multe voci ale participanților la piață au susținut că nu doar acționarii, ci și deținătorii de obligațiuni (și poate chiar și deponenții) trebuie să suporte pierderi atunci când o bancă este invalidată. Conform argumentului lor, acest lucru este necesar pentru a menține disciplina pieței pe termen lung și pentru a interzice accesul băncilor „rele” la fonduri ieftine urmând ipoteza că asemenea bănci ar fi în mod implicit garantate de stat – un fenomen denumit în mod obișnuit drept „risc moral”.

Mai mult, implicarea guvernului după criza financiară i-a pus brusc pe contribuabili în situația de a suferi potențiale (și în unele cazuri reale) pierderi de miliarde — lucru care nu a funcționat prea bine cu electoratul.

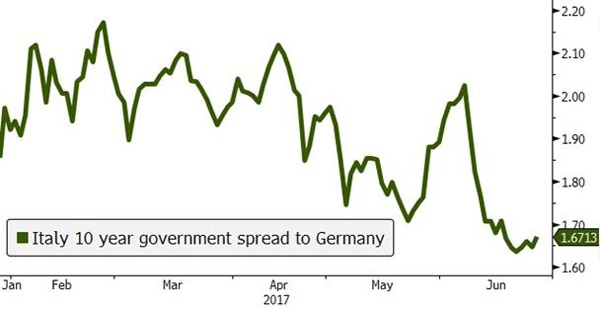

Obligațiunile guvernamentale italiene au performat bine în ultima vreme, pe măsură ce problemele din sectorul bancar italian încep să fie abordate

Sursa: Bloomberg

Această dezbatere este reaprinsă după planul de salvare al băncii italiene care îi protejează pe toți deținătorii de obligațiuni senioare, cât și pe cei de obligațiuni subordonate de pierderi, în timp ce împrumuturile sunt transferate, alături de toate activele performante, către salvatorul pe cal alb, Intesa Sanpaolo.

Obligațiunile senioare ale celor două bănci au avut un salt imediat după publicarea veștii, cu aproape 15 puncte, pentru a reflecta riscul redus de contrapartidă al noului proprietar. Pe de altă parte, obligațiunile subordonate, cele care nu au fost transferate, ci au fost părăsite, au fost șterse și se tranzacționează pe câțiva bani cel mult.

Aceasta este pentru a treia oară în acest an când o bancă europeană a fost invalidată fără a impune pierderi asupra deținătorilor de obligațiuni senioare, în urma preluării recente de către Banco Santander a Banco Popular Espanol și salvarea, în Italia, a Banca Monte dei Paschi di Siena.

După câte se pare, Comisia Europeană, cu obiectivele sale ambițioase de participare la pierderea investitorilor și protejarea contribuabililor, nu a putut să împiedice acest lucru, căci politica și interesele pe termen scurt par să fi influențat luarea deciziilor. În final, contribuabilii sunt răspunzători de salvarea băncilor, în timp ce investitorii care și-au pus banii la risc pentru a câștiga o primă de randament nu suferă nicio pierdere.

Într-adevăr, investitorii trebuie să se întrebe din nou dacă intențiile bune din reglementarea post-criză vor face față vreodată testului timpului.